Séreign

Getur launagreiðandi neitað launamanni að greiða í viðbótarlífeyrissparnað?

Nei, samkvæmt ákvæðum kjarasamninga er launagreiðandi skyldugur að greiða 2% mótframlag með framlagi starfsmanns, enda leggi starfsmaðurinn fram a.m.k. 2% iðgjald í viðbótarlífeyrissparnað. Ákvæði kjarasamninga eru lágmarkskjör samkvæmt lögum (55/1980) og því ekki undanþæg.

Hvar get ég séð hvað ég á inni í séreign?

Þú getur fylgst með séreigninni þinni með því að fá aðgang að sjóðfélagavef Stapa. Einnig getur þú haft samband við sjóðinn og fengið sent yfirlit.

Hvenær má ég taka út séreignarsparnaðinn?

Viðbótarlífeyrissparnað má taka út við 60 ára aldur, þó ekki fyrr en tvö ár eru liðin frá því fyrsta greiðsla barst sjóðnum. Hægt er að taka hann út í einu lagi eða dreifa honum á lengri tíma með mánaðarlegum greiðslum, allt eftir vali eigandans. Hvað borgar sig fer allt eftir aðstæðum hvers og eins, s.s. með tilliti til skattgreiðslna. Einnig má taka út séreignarsparnað þegar eigandi verður fyrir orkutapi, en þá með jöfnum greiðslum á sjö árum. Sjá nánar ákvæði laga (11. gr.). Ef inneign er lægri en tiltekin upphæð má þó greiða hana út í einni greiðslu, sjá nánar ákvæði reglugerðar.

Get ég tekið út séreignina mína ef ég verð öryrki?

Rétthafi sem verður fyrir orkutapi sem metið er 100% á einnig rétt á að fá inneign sína greidda út með jöfnum greiðslum, á eigi skemmri tíma en sjö árum eða þeim tíma sem vantar upp á 60 ára aldur. Sjá nánar ákvæði laga.

Greiði ég skatta af úttekt séreignarsparnaðar?

Já, sömu reglur gilda um skattgreiðslur af útborgun séreignarsparnaðar og af launagreiðslum.

Hefur útborgun viðbótarlífeyrissparnaðar áhrif á tekjur frá Tryggingastofnun?

Greiðslur úr viðbótarlífeyrissparnaði hafa ekki áhrif á grunnlífeyri eða tekjutryggingu frá Tryggingastofnun. Þær geta hins vegar haft áhrif á aðrar bætur frá stofnuninni – sjá nánar á vef Tryggingastofnunar.

Hvaða sparnaðarleiðir á ég að velja fyrir viðbótarlífeyrissparnað?

Hvaða sparnaðarleiðir á að velja í viðbótarlífeyrissparnaði er mjög persónubundið og fer eftir því hversu mikla áhættu viðkomandi einstaklingur er tilbúinn að taka. Í því efni skiptir aldur viðkomandi líka miklu máli. Almenna reglan er sú að áhættusamari leiðir gefa hærri ávöxtun til lengri tíma litið. Vert er þó að hafa í huga að þetta stenst ekki alltaf og oft getur liðið langur tími frá fjárfestingu þar til áhættutakan er verðlaunuð, með verðhækkunum á undirliggjandi eignum. Því er mikilvægt að kynna sér þær leiðir sem eru í boði og velja þá leið sem þú ert sátt/sáttur við. Með áhættu er fyrst og fremst verið að vísa til þess hve mikið fjárfestingarnar sveiflast í verði, bæði hækka og lækka. Hlutabréf sveiflast þannig mun meira í verði en skuldabréf. Yfirleitt er talið að hlutabréf gefi betri ávöxtun til lengri tíma en skuldabréf. Þó geta komið löng tímabil, svo sem eins og áratugur, þar sem þetta á ekki við. Meðal annars þess vegna skiptir aldur þess sem sparar miklu máli. Því eldri sem viðkomandi er, þeim mun minni áhættu ætti hún/hann að taka. Með því móti eru minni líkur á að miklar lækkanir á eignaverði, sem gætu átt sér stað rétt áður en viðkomandi fer að taka út sparnaðinn, hafi áhrif tekjurnar á eftirlaunaaldrinum. Jafnvel þótt slíkar lækkanir kunni að vera tímabundnar þá geta þær varað nógu lengi til að hafa umtalsverð áhrif á hag eftirlaunamannsins.

Um sparnaðarleiðir sem Stapi býður upp á má finna upplýsingar hér.

Þarf að greiða kostnað vegna séreignar hjá Stapa?

Hjá Stapa er enginn upphafskostnaður eða söluþóknun. Viðskipta- og umsýslukostnaður er mismunandi milli eignasafna, 0,2-0,62%, en tekið er tillit til kostnaðar í ávöxtun safnanna.

Hvernig ber ég mig að ef ég vil hefja viðbótarlífeyrissparnað hjá Stapa?

Það er einfalt að hefja viðbótarlífeyrissparnað. Þú getur skilað inn umsókn rafrænt eða prentað út og sent undirritaða til sjóðsins. Sjóðurinn undirritar síðan fyrir sitt leyti og sendir þér eintak. Annað eintak af samningnum er sent til launagreiðandans, ásamt bréfi frá sjóðnum. Mikilvægt er að sjóðfélagi fylgist með að launagreiðandi hefji frádrátt vegna séreignar samkvæmt launaseðli og að iðgjöldin ásamt mótframlagi skili sér til sjóðsins. Hægt er að skoða greidd iðgjöld á sjóðfélagayfirliti eða á vef sjóðfélaga. Hafið samband við sjóðinn ef einhver misbrestur verður á því að launagreiðandi hefji greiðslur.

Hvað er viðbótarlífeyrissparnaður?

Viðbótarlífeyrissparnaður er valfrjáls sparnaður, sem ætlað er að auka lífeyrisréttindi þátttakenda. Með þátttöku í viðbótarlífeyrissparnaði getur viðkomandi tryggt sér meiri sveigjanleika við starfslok eða haft rýmri fjárráð fyrst eftir að lífeyrisaldri er náð. Um viðbótarlífeyrissparnað gilda sérstök ákvæði í lögum. Viðbótarlífeyrissparnaður nýtur sérstakrar verndar og er sérlega hagstætt sparnaðarform til að auka lífeyrisréttindi. Þátttakendur í viðbótarlífeyrissparnaði eru kallaðir rétthafar. Um hagkvæmni viðbótarlífeyrissparnaðar má fræðast hér.

Ef ég er að greiða í lífeyrissjóð, þarf ég þá nokkuð að borga í viðbótarlífeyrissparnað?

Viðbótarlífeyrissparnaður er val og því er svarið við þessari spurningu háð því að hvað spyrjandinn vill. Greiðslum úr skyldutryggingu lífeyrissjóða og frá almannatryggingum er ekki ætlað að tryggja að einstaklingar haldi óbreyttum tekjum eftir að þeir fara á eftirlaun. Venjulega er talað um að markmiðið með greiðslum frá þessum aðilum sé um 70% af meðalárstekjum viðkomandi á starfsævinni. Þar er þó ekki á vísan að róa, enda ræðst þetta m.a. af ákvörðun stjórnvalda um lífeyri frá almannatryggingum hverju sinni og ávöxtun lífeyrissjóða yfir starfsævina. Þá geta árstekjur verið mjög sveiflukenndar, þannig að meðalárstekjur yfir starfsævina geta verið allt aðrar en tekjur viðkomandi rétt fyrir starfslok, svo að mörgu er að hyggja. Viðbótarlífeyrissparnaður getur því verið þörf búbót þegar kemur að eftirlaunaárunum. Bæði er hægt að nýta hann til að skapa meiri sveigjanleika við starfslok eða til að hafa rýmri fjárráð fyrst eftir að eftirlaunaaldri er náð.

Hverjir mega bjóða upp á viðbótarlífeyrissparnað?

Sérstakt starfsleyfi frá fjármálaráðherra þarf til að mega bjóða upp á viðbótarlífeyrissparnað. Lífeyrissjóðir hafa slíkt starfsleyfi, auk þess geta líftryggingafélög, bankar, sparisjóðir og verðbréfafyrirtæki sótt um slíkt leyfi.

Er allur viðbótarlífeyrissparnaður séreignarsparnaður?

Flestir aðilar sem bjóða upp á viðbótarlífeyrissparnað gera það í formi séreignarsparnaðar. Ekkert í ákvæðum laga segir þó að viðbótarlífeyrissparnaður þurfi að vera í séreign. Séreignarsparnaðarformið er samt sem áður svo algengt að oft er talað um séreign og viðbótarlífeyrissparnað sem einn og sama hlutinn. Hefðbundinn sparnaður er þó einnig séreignarsparnaður þótt hann sé ekki viðbótarlífeyrissparnaður.

Hvað þýðir séreignarsparnaður?

Séreignarsparnaður, eins og nafnið bendir til, er sparnaður sem er séreign viðkomandi einstaklings og geymdur á einkareikningi hans. Þetta er ólíkt því sem er yfirleitt í skyldutryggingu hjá lífeyrissjóðum, þar sem sjóðfélagarnir spara saman og sjóðurinn er sameign þeirra. Séreignarsparnaður erfist í samræmi við reglur erfðalaga. Þegar talað er um séreignarsparnað er oft átt við viðbótarlífeyrissparnað, en um hann gilda sérstök ákvæði í lögum.

Erfist séreignarsparnaður?

Já, hann er séreign rétthafans og erfist við fráfall. Séreignarsparnaðurinn er þá greiddur út til lögerfingja í samræmi við ákvæði erfðalaga.

Hverjir eru helstu kostir viðbótarlífeyrissparnaðar?

Viðbótarlífeyrissparnaður er mjög hagstætt sparnaðarform. Hagkvæmnin felst í atriðum eins og skattahagræði, mótframlagi, áhrifum á aðra bótaflokka og því að viðbótarlífeyrissparnaður er ekki aðfararhæfur.

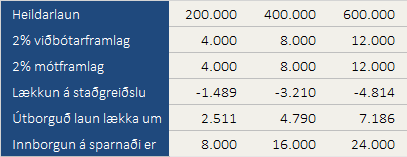

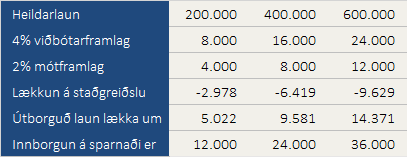

Ekki er greiddur skattur af því iðgjaldi sem lagt er í viðbótarlífeyrissparnað (allt að 4% af launum) og ekki er greiddur fjármagnstekjuskattur af fjármagnstekjum heldur. Þetta er í raun skattfrestun, þar sem greiddur er tekjuskattur af viðbótarlífeyrissparnaði þegar hann kemur til útborgunar. Greiði launamaður a.m.k. 2% iðgjald í viðbótarlífeyrissparnað er launagreiðandi skuldbundinn til að greiða 2% mótframlag, sem segja má að jafngildi 2% launahækkun.

Eftirfarandi töflur sýna yfirburði þessa sparnaðar mjög greinilega.

Útgreiðslur úr viðbótarlífeyrissparnaði hafa, ólíkt öðrum fjármagnstekjum, ekki áhrif á vaxta- eða barnabætur og ekki á grunnlífeyri og tekjutryggingu frá Tryggingastofnun. Þá er viðbótarlífeyrissparnaður ekki aðfararhæfur, sem þýðir að hann er varinn gegn skuldheimtumönnum lendi viðkomandi í fjárhagserfiðleikum. Ekki er hægt að ganga að viðbótarlífeyrissparnaði einstaklings þótt hann geti ekki greitt skuldir sínar.

Hver er munurinn á viðbótarlífeyrissparnaði og hefðbundnum sparnaði?

Munurinn felst í binditíma, skattalegri meðferð, mótframlagi og því að viðbótarlífeyrissparnaður er ekki aðfararhæfur. Viðbótarlífeyrissparnaður er bundinn fram að 60 ára aldri og er þá laus til útborgunar í einu lagi eða á lengri tíma eftir vali eiganda. Binditími hefðbundins sparnaðar getur verið mjög mismunandi og í sumum tilfellum enginn. Um hagkvæmni þessa sparnaðarforms má fræðast hér.

Hvers vegna er viðbótarlífeyrissparnaður hagstæður sparnaður?

Fræðast má um helstu kosti viðbótarlífeyrissparnaðar hér.

Hvers vegna er viðbótarlífeyrissparnaður þægilegt sparnaðarform?

Gera þarf sérstakan samning við lífeyrissjóðinn um viðbótarlífeyrissparnað. Eftir að hann hefur verið gerður sér launagreiðandinn um að draga iðgjaldið af laununum þínum og skila því til sjóðsins, ásamt eigin mótframlagi. Sem launamaður þarft þú ekkert að aðhafast frekar. Sjóðurinn sér um að framlagið skili sér til ávöxtunar. Sjóðurinn sér jafnframt um að ávaxta inneign þína og bregðast við breytingum sem verða á mörkuðum og þú getur fylgst með árangrinum á heimasíðu sjóðsins og hvernig þín inneign breytist með því að fá aðgang að sjóðfélagavefnum. Umsókn um viðbótarlífeyrissparnað má finna hér. Þú getur einnig haft samband við okkur í síma 460-4500.

Verð ég að hafa viðbótarlífeyrissparnað hjá sama aðila og skylduiðgjaldið er greitt til?

Nei, þú getur valið hvert iðgjöld í viðbótarlífeyrissparnað eru greidd, en það þarf að vera til aðila sem hefur heimild til að veita viðbótarlífeyrissparnaði móttöku. Margir aðilar hafa slíka heimild. Launagreiðanda er skylt, að beiðni launamanns, að draga iðgjaldið af launum hans og skila því til þess vörsluaðila sem launamaðurinn hefur valið. Gera þarf sérstakan samning við vörsluaðila viðbótarlífeyrissparnaðar þegar sá sparnaður er hafinn. Umsókn um viðbótarlífeyrissparnað hjá Stapa má finna hér. Þú getur líka haft samband við okkur í síma 460-4500.

Get ég ráðið hvert ég borga viðbótarlífeyrissparnaðinn?

Já, þú getur valið hvert iðgjöld í viðbótarlífeyrissparnað eru greidd, en það þarf að vera til aðila sem hefur heimild til að veita viðbótarlífeyrissparnaði móttöku. Margir aðilar hafa slíka heimild. Launagreiðanda er skylt, að beiðni launamanns, að draga iðgjaldið af launum hans og skila því til þess vörsluaðila sem launamaðurinn hefur valið. Gera þarf sérstakan samning við vörsluaðila viðbótarlífeyrissparnaðar þegar sá sparnaður er hafinn. Umsókn um viðbótarlífeyrissparnað hjá Stapa má finna hér. Þú getur líka haft samband við okkur í síma 460-4500.

Hvað á ég að borga í viðbótarlífeyrissparnað?

Launamaður getur valið um hversu hátt iðgjald hann vill borga í viðbótarlífeyrissparnað. Rétt er þó að hafa í huga að iðgjald upp að 4% er frádráttarbært frá skatti og jafnframt að iðgjaldið þarf að vera a.m.k. 2% til að launagreiðanda sé skylt að leggja fram 2% mótframlag. Því má segja að iðgjald á bilinu 2-4% sé hagkvæmast.

Hvernig er eftirlit með því að iðgjaldi í viðbótarlífeyrissparnað sé skilað?

Hjá Stapa lífeyrissjóði gilda sömu reglur um innheimtu og eftirlit með iðgjaldagreiðslum í viðbótarlífeyrissparnað eins og í skyldutryggingu lífeyrisréttinda.

Fylgir samningurinn sem ég hef gert um viðbótarlífeyrissparnað þegar ég skipti um vinnuveitanda?

Nei, samningur sem gerður er milli launamanns og vörsluaðila viðbótarlífeyrissparnaðar beinist að tilteknum launagreiðanda. Ef launamaður skiptir um launagreiðanda, þá fer samningurinn ekki sjálfkrafa á milli. Því er nauðsynlegt að ganga frá nýjum samningi. Nýjan samning má finna á umsóknarvef.

Hvernig er viðbótarlífeyrissparnaður skattlagður?

Iðgjöld launamanns, allt að 4% af heildarlaunum, er ekki skattlagt, þar sem draga ber iðgjaldið frá tekjum áður en skattar eru reiknaðir. Þá er ekki greiddur fjármagnstekjuskattur af viðbótarlífeyrissparnaði og inneign í viðbótarlífeyrissparnaði er ekki framtalsskyld. Viðbótarlífeyrissparnaður er á hinn bóginn skattlagður á sama hátt og laun þegar hann kemur til útborgunar. Því er hér einungis um skattfrestun að ræða. Nánari upplýsingar um skattamál má finna á vef ríkisskattstjóra.

Hvað þýðir skattfrestun og af hverju er hún hagstæð?

Skattfrestun þýðir að ekki eru greiddir tekjuskattar af innborgun í viðbótarlífeyrissparnað (þ.e. af iðgjöldum upp að 4% af heildarlaunum) og ekki fjármagnstekjuskattur af fjármagnstekjum á meðan viðbótarlífeyrissparnaður er til ávöxtunar. Hér er þó aðeins um frestun að ræða, þar sem greiddur er tekjuskattur af útgreiðslum þegar viðbótarlífeyrissparnaður er greiddur út. Skattfrestun er fyrst og fremst hagkvæm vegna þess að tekjur fólks eru yfirleitt lægri á eftirlaunaaldri en þær eru á vinnualdri. Þetta þýðir að skatthlutfall af útgreiðslum lífeyrissparnaðar er alla jafna lægra en það hefði verið af launum við innborgun. Þótt þetta eigi við almennt kunna að vera á þessu undantekningar. Stærsta hagræðið við viðbótarlífeyrissparnað er þó án efa mótframlag launagreiðanda.

Er ekki óhagstætt að fá undanþágu frá fjármagnstekjuskatti en borga fullan tekjuskatt af útborgunum úr séreign, þar með talið af ávöxtuninni?

Nei, viðbótarlífeyrissparnaður ætti í öllum tilfellum að vera hagstæðari. Í fyrsta lagi er ekki greiddur tekjuskattur af innborgun í viðbótarlífeyrissparnað, en innborgun á hefðbundinn sparnað er eftir skatta. Þessi skattfrestun er yfirleitt hagstæð. Þá er ekki greiddur fjármagnstekjuskattur af viðbótarlífeyrissparnaði á ávöxtunartímanum, á meðan árlega er greiddur fjármagnstekjuskattur af hefðbundnum sparnaði. Auk þessa greiðir launagreiðandi mótframlag til viðbótarlífeyrissparnaðar, sem ekki á við um hefðbundinn sparnað.

Er ég ekki orðin of gömul/orðinn of gamall til að borga í séreignarsjóð?

Viðbótarlífeyrissparnaður er alltaf hagstæður, vegna mótframlags launagreiðanda og þess skattalega hagræðis sem í honum felst. Æskilegast er þó að byrja snemma á sparnaði. Þannig safnast mest fyrir og frelsi til að ákveða starfslok eða njóta eftirlaunaáranna verður meira.

Hvaða sparnaðarleiðir býður Stapi upp á?

Stapi býður upp á þrjár mismunandi sparnaðarleiðir í viðbótarlífeyrissparnaði. Lögð er áhersla á áhættudreifingu í öllum söfnunum, en þau eru samt sem áður mismunandi áhættusöm. Mesta áhættan er í Áræðna safninu, en þar er hlutfall hlutabréfa hæst. Það safn er ætlað þeim sem eiga langt eða nokkuð í að ná eftirlaunaaldri. Ekki er ráðlagt að spara í því safni eftir 55 ára aldur. Næst er Varfærna safnið. Það er ætlað þeim sem vilja taka minni áhættu og þeim sem komnir eru yfir 55 ára aldur. Safnið er samt sem áður ávaxtað í markaðsverðbréfum, sem þýðir að alltaf verða einhverjar markaðssveiflur í ávöxtun safnsins, þótt þær verði að öllu jöfnu minni en í Áræðna safninu. Minnsta áhættan er í Innlána safninu. Það er eingöngu ávaxtað í verðtryggðum og óverðtryggðum innlánum og er því ekki háð markaðssveiflum. Ávöxtun þess fer þó mjög eftir því hvaða kjör eru boðin á innlánum á hverjum tíma. Þetta safn er einkum ætlað þeim sem komnir eru á lífeyrisaldur og byrjaðir að taka sparnaðinn út, sem og þeim sem ekki hafa áhuga á að taka markaðsáhættu sem fjárfesting í verðbréfum hefur alltaf í för með sér.

Hverjir eru kostir Stapa sem ávöxtunaraðila?

Stapi lífeyrissjóður hefur langa reynslu af ávöxtun fjármuna og hefur á að skipa reynslumiklu fólki á því sviði. Sjóðurinn hefur boðið upp á viðbótarlífeyrissparnað síðan 1999. Sjóðurinn hefur því reynslu af þeim sveiflum sem hafa verið á innlendum og erlendum mörkuðum. Sjóðurinn býður upp á þrjár mismunandi leiðir til ávöxtunar, sem bera með sér mismunandi áhættu. Öllum söfnum hjá Stapa er stýrt, þannig að brugðist er við þeim breytingum sem verða í efnahagslífi og á mörkuðum hverju sinni. Lögð er áhersla á góða áhættudreifingu og trausta áhættustýringu. Árangurinn hefur verið góður, en frekari upplýsingar um hann má sjá hér.

Get ég skipt um sparnaðarleiðir?

Já, þú getur skipt um sparnaðarleiðir eftir vali. Það er þó aðeins hægt einu sinni í mánuði. Flutningurinn fer fram fyrsta dag næsta mánaðar.

Hver er kostnaðurinn við að flytja milli sparnaðarleiða hjá sjóðnum?

Ekki er tekið gjald við að flytja á milli leiða hjá sjóðnum.

Get ég flutt séreignarsparnað milli vörsluaðila?

Já, hægt er að flytja viðbótarlífeyrissparnað milli vörsluaðila. Uppsagnarfrestur tveir mánuðir sbr. ákvæði laga (9. gr.)

Hvernig flyt ég séreignarsparnað milli vörsluaðila?

Ef flytja á séreignarsparnað til Stapa þarf að óska eftir flutningi á eyðublaði hjá þeim vörsluaðila sem inneign á að flytjast frá eða á eyðublaði sem starfsfólk Stapa útbýr. Ef ætlunin er jafnframt að byrja að greiða til Stapa þarf að gera samning um séreignarsparnað við sjóðinn á umsóknarvef.

Ef flytja á séreignarsparnað frá Stapa þarf að fylla út umsókn um breytingu á séreignarsparnaði á umsóknarvef sjóðsins.

Ef greiða á séreign inn á lán, þá hafið samband við RSK (leidretting.is) vegna breytinga á vörsluaðila séreignarsparnaðar.

Hvað kostar að flytja séreignarsparnað milli vörsluaðila?

Kostnaður við að flytja séreignarsparnað milli vörsluaðila kann að vera mismikill eftir ákvörðun viðkomandi vörsluaðila. Stapi tekur ekki sérstakt gjald fyrir að flytja frá Stapa og greiðir ekki flutningsgjald til annarra vörsluaðila fyrir þá sem flytja sparnaðinn til Stapa.

Hvernig fæ ég upplýsingar um viðbótarlífeyrissparnað minn?

Þú getur fengið upplýsingar um viðbótarlífeyrissparnað þinn með aðgangi að sjóðfélagvef lífeyrissjóðsins. Þar er bæði hægt að fylgjast með iðgjaldaskilum og ávöxtun á séreigninni. Á heimasíðu Stapa er líka að finna margháttaðar upplýsingar um séreignarsparnað hjá sjóðnum.

Get ég nýtt séreignarsparnað minn til að afla mér húsnæðis?

Stjórnvöld hafa veitt tímabundna heimild til að ráðstafa greiddum iðgjöldum séreignarsparnaðar til öflunar húsnæðis. Á það bæði við um framlag launamanns, allt að 4% af heildarlaunum, og mótframlag launagreiðanda, allt að 2% af heildarlaunum. Í þessu er fólgið verulegt skattahagræði þar sem ekki er greiddur skattur af iðgjöldum séreignarsparnaðar.

Lög sem heimila ráðstöfun séreignarsparnaðar inn á íbúðarlán hafa verið framlengd og gilda nú til 31. desember 2024. Sækja þurfti sérstaklega um framlenginguna á www.leidretting.is.

Þann 1. júlí 2017 tóku gildi lög nr. 111/2016 um stuðning til kaupa á fyrstu íbúð. Þeir sem keyptu sína fyrstu fasteign eftir 1. júlí 2014 geta sótt um þetta úrræði. Ákvæði laganna taka yfir eldra úrræði vegna húsnæðissparnaðar.

Sjá nánar á vefsíðu Skattsins.

1. Hvernig er hægt að ráðstafa séreignarsparnaði vegna húsnæðiskaupa?

a) Ráðstöfun inn á fasteignaveðlán

Heimilt er upp að vissu marki að ráðstafa séreignarsparnaði skattfrjálst inn á höfuðstól fasteignaveðlána íbúðarhúsnæðis til eigin nota. Þetta úrræði hefur verið framlengt og gildir nú til 31. desember 2024.

Sækja þurfti um framlengingu fyrir 30. september 2023 á vef ríkisskattstjóra www.leidretting.is. Ef ekki var sótt um framlengingu lauk ráðstöfun séreignarsparnaðar en hægt er að hefja ráðstöfun að nýju með nýrri umsókn.

b) Húsnæðissparnaður vegna kaupa á fyrstu íbúð

Með lögum nr. 111/2016, um stuðning til kaupa á fyrstu íbúð, eru lögfestar heimildir til úttektar á séreignarsparnaði fyrir þá sem ekki hafa átt íbúðarhúsnæði áður. Slíkur sparnaður kallast húsnæðissparnaður.

Með lögunum er veittur réttur til að nýta séreignarsparnað skattfrjálst sem innborgun eða til að greiða niður höfuðstól lána sem tekin eru vegna kaupa á fyrstu íbúð.

Hægt er að nýta séreignarsparnað á 10 ára samfelldu tímabili og velur umsækjandi hvenær ráðstöfunartímabil hefst. Fólki er frjálst að skipta um húsnæði á tímabilinu en skilyrði er að kaup á nýrri íbúð fari fram innan 12 mánaða frá sölu þeirrar íbúðar sem veitti réttinn í upphafi.

Sækja þarf um úttekt séreignarsparnaðar á vef ríkisskattstjóra innan tólf mánaða frá undirritun kaupsamnings um fyrstu íbúð eða frá því að nýbygging fær fastanúmer í fasteignaskrá Þjóðskrár Íslands.

Sjá nánar á vefsíðu Skatttsins.

2. Hvaða séreignarsparnað má ég nota til að ráðstafa inn á lán eða í húsnæðissparnað?

a) Ráðstöfun inn á fasteignalán

Hægt er að nýta séreignarsparnað sem fellur til á tímabilinu frá 1. júlí 2014 til að ráðstafa inn á lán. Eingöngu er þó hægt að nýta séreignarsparnað sem fellur til eftir að umsókn um ráðstöfun var skilað inn til ríkisskattstjóra. Sjá nánar á www.leidretting.is.

b) Húsnæðissparnaður vegna kaupa á fyrstu íbúð

Hægt er að nýta iðgjöld sem greidd eru frá 1. júlí 2014 til húsnæðissparnaðar vegna fyrstu íbúðar sbr. lög nr. 111/2016 og reglugerð nr. 555/2017.

Rétthafi sem hóf uppsöfnun iðgjalda til öflunar íbúðarhúsnæðis eftir 1. júlí 2014 en hafði ekki nýtt sér þá heimild við gildistöku laga nr. 111/2016 er heimilt að nýta iðgjöld frá þeim tíma. Rétthafi velur ráðstöfunartímabil innan þeirra tímamarka sem RSK setur.

Hér að neðan eru dæmi af leiðbeiningavef Skattsins.

3. Ég hef verið að nýta eldri úrræði til að greiða inn á lán. Þarf ég að gera eitthvað?

Þeir sem hafa nýtt sér eldra úrræði um ráðstöfun séreignarsparnaðar inn á húsnæðislán þurfa að ákveða hvort þeir vilji halda því áfram eða ekki. Óska þarf eftir framlengingunni á vef ríkisskattstjóra www.leidretting.is fyrir 30. september 2023. Ef ekki er sótt um framlengingu fyrir þann tíma lýkur ráðstöfun séreignarsparnaðar. Hægt er að sækja um ráðstöfun að nýju með nýrri umsókn.

Ef um fyrstu íbúð var að ræða getur þú átt rétt á að nýta þér úrræði laga nr. 111/2016 sem tóku gildi þann 1. júlí 2017. Sjóðurinn hvetur rétthafa til að kanna slíkt hjá ríkisskattstjóra.

Sækja þarf um fyrir hvern og einn einstakling, hvort sem hann er einhleypur, í hjúskap eða uppfyllir skilyrði samsköttunar. Umsóknir um ráðstöfun séreignarsparnaðar þurfa að berast ríkisskattstjóra.

Nánari upplýsingar vef Skattstjóra.

4. Ef ég vil nýta séreignarsparnað sem húsnæðissparnað til kaupa á húsnæði síðar, hvernig og hvenær þarf ég að gera það?

Sækja þarf um úttekt séreignarsparnaðar innan 12 mánaða frá undirritun kaupsamnings vegna íbúðarhúsnæðis. Ef um nýbyggingu er að ræða þarf umsókn að berast innan 12 mánaða frá því að húseignin fær skráningarnúmer í fasteignaskrá Þjóðskrár. Sótt um á vef ríkisskattstjóra www.leidretting.is.

Þangað til þarftu ekki að gera annað en að greiða í séreignarlífeyrissjóð svo innstæða sé fyrir hendi þegar íbúðarhúsnæði er keypt eða byggt. Hægt er að sækja um séreignarsparnað hjá Stapa lífeyrissjóði hér.

Starfsfólk Stapa mun veita þér nánari upplýsingar um þessa tegund sparnaðar í síma 460-4500 eða ef þú sendir fyrirspurn á stapi@stapi.is

5. Hvernig sæki ég um að ráðstafa séreignarsparnaði inn á lán?

a) Innborgun inn á fasteignaveðlán

Sótt er um á vefnum www.leidretting.is. Sækja þarf um fyrir hvern og einn einstakling, hvort sem hann er einhleypur, í hjúskap eða uppfyllir skilyrði samsköttunar.

b) Húsnæðissparnaður til kaupa á fyrstu íbúð

Sækja þarf um úttekt séreignarsparnaðar innan 12 mánaða frá undirritun kaupsamnings vegna íbúðarhúsnæðis. Ef um nýbyggingu er að ræða þarf umsókn að berast innan 12 mánaða frá því að húseignin fær skráningarnúmer í fasteignaskrá Þjóðskrár. Sótt um á þjónusturvef ríkisskattstjóra. Umsókninni þarf að fylgja þinglýstur kaupsamningur eða afsal, vottorð um skráningu húsnæðis í þjóðskrá ef um nýbyggingu er að ræða og gögn um lán vegna kaupanna.

6. Þarf að sækja um fyrir báða aðila, ef ég er í hjúskap eða sambúð?

Já, ráðstöfun séreignarsparnaðar er ráðstöfun einstaklingsbundinna réttindi. Sækja þarf um fyrir hvern og einn einstakling, hvort sem hann er einhleypur, í hjúskap eða uppfyllir skilyrði samsköttunar. Sjá nánar á www.leidretting.is og vef Skattsins

7. Hvað ef aðstæður breytast og ég vil hætta við?

Ef aðstæður breytast, t.d. vegna sölu fasteignar, breytinga á hjúskaparstöðu, veðlánum eða séreignarsjóði, þarf að sækja um þær breytingar á www.leidretting.is, þar sem einnig er að finna frekari upplýsingar.

8. Þarf ég að vera með samning um séreignarsparnað til að geta ráðstafað honum inn á lán eða til húsnæðissparnaðar?

Já, til að þessi ráðstöfun sé möguleg þarft þú að vera með samning um séreignarsparnað við vörsluaðila sem hefur heimild til móttöku slíks sparnaðar. Hægt er að sækja um séreignarsparnað hjá Stapa lífeyrissjóði á umsóknarvef. Starfsfólk Stapa mun veita þér nánari upplýsingar í síma 460-4500 eða ef þú sendir fyrirspurn á stapi@stapi.is.